Расшифровка кода 2013 в 2 НДФЛ — правильная интерпретация доходов для налоговой отчетности

Декларирование доходов и уплата налогов – процессы, с которыми сталкиваются многие граждане России ежегодно. Важным этапом в этом процессе является расшифровка кода 2013 в декларации по налогу на доходы физических лиц (2 НДФЛ). Как правильно интерпретировать этот код и понять, какие доходы он обозначает?

Код 2013 в декларации 2 НДФЛ указывается для обозначения определенных видов доходов, которые подлежат обложению налогом. Понимание значения этого кода позволяет налогоплательщику правильно оформить декларацию и избежать ошибок в определении налоговой базы.

В данной статье мы рассмотрим категории доходов, которые соответствуют коду 2013 в декларации по НДФЛ, а также разъясним, какие именно доходы нужно учитывать при заполнении декларации. Будьте внимательны и следуйте нашим рекомендациям, чтобы исправно справиться с налоговыми обязанностями!

Объяснение кода 2013 в 2 НДФЛ

Код 2013 в декларации по налогу на доходы физических лиц (2 НДФЛ) относится к доходам, полученным от продажи недвижимости или другого имущества. Если в течение года вы продали имущество и получили доход, то этот доход нужно указать в декларации и расшифровать, указав его соответствующий код. Код 2013 обозначает доход от продажи квартиры, дома, земельного участка или другого недвижимого имущества.

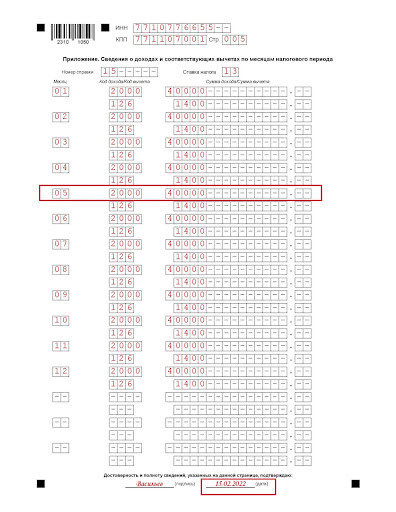

При заполнении декларации необходимо указать не только сумму полученного дохода, но и информацию о проданном объекте, сроке владения, сумме расходов, связанных с продажей, чтобы корректно рассчитать налоговую базу и сумму налога к уплате. Необходимо учитывать все необходимые детали и заполнять документы в соответствии с требованиями законодательства, чтобы избежать возможных штрафов и налоговых претензий.

Понимание доходов для налогообложения

Основные доходы включают в себя заработную плату, гонорары, дивиденды, проценты, арендные платежи, а также другие суммы, которые заявляются в декларации как основной источник дохода. Они обычно подлежат стандартному налогообложению согласно действующему законодательству.

Дополнительные доходы могут включать в себя доходы от продажи недвижимости, ценных бумаг, ценностей, а также другие капиталовложения или прибыль от предпринимательской деятельности. Они могут облагаться налогом по специальным ставкам или рассматриваться как часть общего дохода и облагаться стандартными налоговыми ставками.

Понимание этих различий и правильное классифицирование доходов в декларации по налогу на доходы физических лиц существенно для правильного расчета налогов и избегания штрафов или недоплаты налогов.

Как интерпретировать информацию о доходах?

Для корректного понимания информации о доходах, полученных в рамках налоговой декларации по форме 2 НДФЛ, необходимо внимательно изучить все данные, указанные в документе. Сначала следует определить источники доходов и их сумму, которая подлежит налогообложению.

После этого необходимо учитывать все возможные вычеты и льготы, которые могут уменьшить налоговую базу и общую сумму налога к уплате. Учтите, что не все доходы облагаются налогом и некоторые расходы могут быть вычтены из общей суммы для расчета налога по ставке 13%.

Помните, что правильная интерпретация информации о доходах поможет избежать ошибок при заполнении декларации и позволит уплатить налоги в соответствии с действующим законодательством.

Особенности расшифровки кода 2013

При расшифровке кода 2013 в декларации по налогу на доходы физических лиц (2 НДФЛ) необходимо учитывать различные источники доходов, которые могут быть указаны в данном коде. Код 2013 может содержать информацию о доходах от различных источников, таких как трудовая деятельность, аренда недвижимости, проценты по вкладам, дивиденды и прочее.

Важно внимательно проанализировать каждый вид дохода, указанный в коде 2013, и правильно их интерпретировать. Например, доходы от разных источников могут облагаться налогом по-разному, и необходимо учитывать все нюансы законодательства при расшифровке информации.

Также следует помнить о возможных изменениях в законодательстве, которые могут влиять на правила расчета налога на доходы физических лиц. Поэтому важно следить за обновлениями и консультироваться с профессионалами в случае необходимости.

Документы и их правильное понимание

Для корректной расшифровки кода 2013 в 2 НДФЛ необходимо правильно интерпретировать доходы, о которых идет речь в документе. Первоочередная важность следует отдавать данным, указанным в служебной бумаге, таким как: декларация физического лица, свидетельство о доходах, и остальные документы, содержащие информацию о заработанных средствах.

Необходимо уделить особое внимание правильному расшифровыванию всех указанных кодов и пониманию их значения в контексте данной декларации. Ошибки при расшифровке могут привести к неправильной интерпретации доходов и возникновению неприятных последствий.

Поэтому важно внимательно изучить все представленные документы, обращая внимание на детали и особенности каждого кода дохода. Только таким образом можно дать точную и правильную интерпретацию информации, изложенной в документах по уплате налогов.

Важность корректной интерпретации данных

Корректная интерпретация данных по доходам важна для правильного заполнения декларации по налогу на доходы физических лиц. Неправильное понимание суммы доходов, их источников и налоговых вычетов может привести к ошибкам в расчете суммы налога к уплате или возврату.

Данные о доходах должны быть детально разобраны и правильно интерпретированы, чтобы избежать штрафов или недополучения налоговых льгот. Критически важно учитывать все типы доходов: зарплату, проценты по вкладам, дивиденды, сдачу имущества в аренду, продажу ценных бумаг и другие источники доходов.

Правильное понимание и интерпретация данных по доходам поможет избежать возможных ошибок при заполнении налоговой декларации, снизить риски проверок налоговой инспекции и обеспечить соблюдение законодательства о налогах.

Подводные камни при декодировании кода

При расшифровке кода 2013 в 2 НДФЛ необходимо учитывать, что иногда доходы могут быть неправильно закодированы или пропущены. Это может привести к ошибкам в расчетах и исчислении налогов. Кроме того, некоторые виды доходов могут быть истолкованы по-разному, что также может вызвать недопонимание и потенциальные проблемы с налоговой службой.

Одним из основных подводных камней является правильное определение источника дохода и его соответствующего кода. Нередко различные источники доходов могут быть закодированы под одним и тем же кодом, что затрудняет точное определение суммы дохода и корректное уплату налогов.

Необходимо также учитывать, что информация о доходах может изменяться от года к году, и внимательно изучать инструкции и рекомендации по декодированию кода налоговой декларации.

Для избежания ошибок и недоразумений рекомендуется обращаться за консультацией к специалистам или использовать проверенные источники информации.

Различные формы доходов и их особенности

В процессе заполнения налоговой декларации по налогу на доходы физических лиц (2 НДФЛ) важно учитывать различные формы доходов, так как каждая из них имеет свои особенности. Ниже приведены основные формы доходов и их особенности:

- Заработная плата или доход от трудовой деятельности. В этом случае важно учитывать удержания налогов, страховых взносов и других обязательных выплат. Доходы от трудовой деятельности указываются в специальной графе декларации.

- Доходы от предпринимательской деятельности. При этом необходимо указывать все доходы, полученные от бизнеса, а также учитывать вычеты и налоги, связанные с предпринимательской деятельностью.

- Дивиденды и проценты. Доходы от дивидендов и процентов также подлежат налогообложению. В некоторых случаях возможны льготы и освобождения от уплаты налогов на эти виды доходов.

- Продажа ценных бумаг и имущества. Доходы от продажи ценных бумаг, недвижимости и другого имущества также являются объектом налогообложения и должны быть указаны в декларации.

Вопрос-ответ:

Как расшифровать код 2013 в 2 НДФЛ?

Доходы по коду 2013 в 2 НДФЛ это доходы, полученные на руки или зачисленные на банковский счет налогоплательщика, которые не облагаются налогом на доходы физических лиц. В данном случае необходимо учитывать различные категории доходов, такие как доходы от сдачи в аренду жилья, дивиденды, проценты по вкладам и другие. Код 2013 также может включать в себя некоторые медицинские расходы, пенсионные взносы и другие социальные выплаты.

Какие доходы попадают под код 2013 в налоговой декларации?

Под код 2013 в налоговой декларации попадают доходы, которые не облагаются налогом на доходы физических лиц. Это могут быть доходы от аренды жилья, дивиденды, проценты по вкладам, страховые выплаты, алименты, государственные пособия, пенсионные выплаты, а также некоторые медицинские и образовательные расходы.

Что означает код 2013 в форме 2 НДФЛ?

Код 2013 в форме 2 НДФЛ указывается для тех доходов, которые не подлежат налогообложению в соответствии с Налоговым кодексом РФ. Это включает в себя различные социальные выплаты, алименты, некоторые медицинские расходы, доходы по страховым полисам и другие доходы, которые освобождены от налогообложения.

Какие документы нужны для расшифровки кода 2013 в 2 НДФЛ?

Для расшифровки кода 2013 в 2 НДФЛ необходимо иметь налоговую декларацию по форме 2 НДФЛ, где указаны все доходы за отчетный период. Также нужно учитывать различные документы подтверждения доходов, такие как выписки с банковского счета, договоры аренды, справки о выплатах и прочие документы, которые могут подтвердить происхождение доходов.

Какие ошибки чаще всего допускают при расшифровке кода 2013 в 2 НДФЛ?

Одной из частых ошибок при расшифровке кода 2013 в 2 НДФЛ является неправильное определение категории дохода, который не облагается налогом. Также ошибкой может быть неправильное заполнение налоговой декларации, недостоверная информация о доходах или отсутствие необходимых документов для подтверждения доходов. Важно внимательно отнестись к расшифровке кода 2013 и учесть все особенности каждого вида доходов.